很多考生在备考证券行业专业人员水平评价测试,希赛小编为大家整理了证券金融市场基础知识考试知识点:金融风险管理(1),希望对大家备考证券金融市场基础知识会有帮助。

1. 风险的定义:(1)风险是结果的不确定性,是一种变化;(2)风险是损失发生的可能性,或可能发生的损失;(3)风险是结果对期望的偏离,是(收益的)波动性。

在第一种定义中,风险被定义为不确定性,比较抽象,强调风险世界的变化特性。这种定义在微观与宏观经济学的教材中被广泛采用。

第二种定义是最传统的风险定义版本,在保险、审计、内控等学科领域中被广泛采用。

第三种定义是投资学、金融学以及金融工程学中的主流定义,其重要特性体现了风险不仅包括损失的可能性,也包括对盈利可能性的覆盖,这种定义是现代风险计量和管理的基础。上述对风险的三种定义从不同的角度揭示了风险的某些内在特性。这些定义主要涉及不确定性、损失、波动性(即对期望的偏离)和危险四个概念。

2. 金融风险是指包括金融机构在内的各个经济主体在金融活动或投资经营活动中因各种因素的不确定变动而遭受损失的可能性。金融风险有狭义和广义之分。不论是狭义概念还是广义概念,其本质含义都是金融资产遭受损失的不确定性。

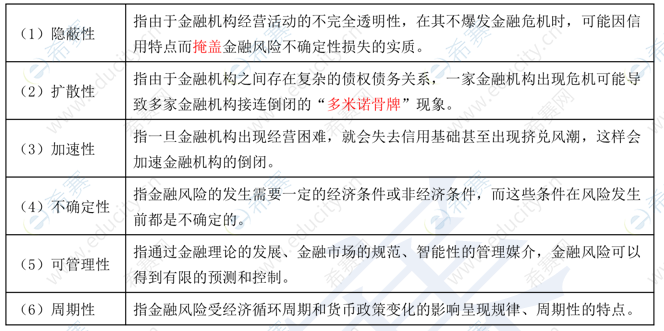

3. 金融风险的特征(21年教材新增):

4. 金融风险管理内涵与目标

内涵:风险管理不等于损失管理,其本质特征是事前管理。

目标:现代风险管理是一种全面的风险管理,以企业的股东价值和社会价值增长为总体目标。风险管理的目标是创造价值,而不是减少损失或降低风险。

5.风险管理策略

风险规避;风险控制;风险分散;风险对冲;风险转移(保险转移和非保险转移);风险补偿与准备金。

(1)风险规避:拒绝或退出某一业务或市场来消除本机构对该业务或市场的风险暴露。应用对象往往是金融机构不擅长承担和管理的非目标风险、超过金融机构资本金承受范围的过度风险和不具有适当风险溢价的不当风险。消极策略,不能成为金融机构主导的风险管理策略。

(2)风险控制:采取内部控制手段降低风险事件发生的可能性和严重程度。最突出的特征是控制措施的目的是降低风险本身,即降低损失发生的可能性或者严重程度,而不是将风险转嫁给外部或从外部获得补偿。

(3)风险对冲:通过投资或购买与标的资产收益波动负相关的某种资产或衍生产品,来冲销标的资产潜在损失的一种策略性选择。对管理市场风险非常有效。可以管理系统性风险和非系统性风险。常见的风险对冲手段是套期保值。

(4)风险转移可分为保险转移和非保险转移。保险转移是通过是通过向保险公司支付保费的方式,将风险转移给保险公司。非保险转移采用担保和备用信用证等方式将风险转移给第三方。

6. 风险与金融产品和投资:任何金融产品是风险和收益的组合(“二元结构”)、风险是与收益相匹配的、投资是以风险换收益。

7. 风险与金融机构:(1)金融机构的本质是承担和经营风险的企业。(2)风险管理是金融机构的核心竞争力。以内部控制为主要内容的传统风险管理已经发展到包含风险的对冲、限额、定价以及风险业绩调整等更加全面的现代风险管理阶段,进而风险管理也进入金融机构战略管理的层面,超越了保驾护航的范畴,成 为核心竞争力。(3)风险管理助力金融业务持续、稳定、健康发展。

8.风险管理流程

风险的识别、风险的衡量、风险的应对(包括风险偏好管理风险限额、风险定价与拨备、风险缓释、应急计划等)、风险监测、预警与报告。

风险的衡量就是计量风险发生的概率及潜在损失的大小,评估风险严重程度,为确定风险管理对策提供依据。风险衡量方法有敏感性分析法、波动性分析法和压力测试等。

9. 证券公司应当明确董事会、监事会、经理层、各部门、分支机构及子公司履行全面风险管理的职责分工,建立多层次、相互衔接、有效制衡的运行机制。

10. 证券公司董事会承担全面风险管理的最终责任,履行的职责包括推进风险文化建设审议批准公司全面风险管理的基本制度,审议批准公司的风险偏好、风险容忍度以及重大风险限额,审议公司定期风险评估报告,任免并考核首席风险官、确定其薪酬待遇、建立与首席风险官的直接沟通机制等。

相关推荐:

| 课程名称 | 有效期 | 课程价格 |

2026年证券从业资格押题救命班 | 购买后365天有效 | 500/科 |

2026年证券从业资格精讲通关班 | 购买后365天有效 | 198/科 |

2026年证券从业资格经典母题库 | 购买后365天有效 | 99/科 |

2026年证券从业资格题库会员 | 购买后365天有效 | 79/科 |

如需考前密押卷、经典母题、备考宝典、课程超市、每日一练、每周一测、考点练习、顺序练习、智能出题、题型专练等,请在应用市场搜索【希赛证券从业资格考试】下载APP,或直接扫描下方二维码进入小程序免下载先体验~